Ingyenesen oldja fel az Editor’s Digest szolgáltatást

Roula Khalaf, az FT szerkesztője kiválasztja kedvenc történeteit ebben a heti hírlevélben.

Tizenegy „Granolas” névre keresztelt cég repítette rekordmagasságra az európai részvényeket ezen a héten, túlméretezett hozzájárulásukkal pedig az Egyesült Államokban a jobban ismert „Magnificent Seven”-t visszhangozták.

A ropogós rövidítést a Goldman Sachs alkotta meg a GSK és Roche gyógyszergyártó cégek, a holland chipgyártó ASML, a svájci Nestlé és a Novartis, a dán Novo Nordisk gyógyszergyártó, a francia L’Oréal és LVMH, a brit AstraZeneca, a német SAP szoftvercég és a francia Sanofi egészségügyi cég számára. .

Az elmúlt 12 hónapban a csoport a csütörtökön új csúcsot elérő Stoxx Europe 600 index növekedésének 50 százalékát, valamint az elmúlt öt év összes egyesülésének körülbelül a felét érte el.

Az adatok azt sugallják, hogy Európában hasonló jelenség tapasztalható, mint az Egyesült Államokban, ahol az alapkezelők egyre inkább aggódnak amiatt, hogy olyan technológiai cégeket vezetnek, mint az Nvidia, amely pénteken 2 milliárd dollárra emelkedett.

„A nagyok egyre nagyobbak” – mondta Peter Oppenheimer, a Goldman vezető globális részvénystratégája és a makrogazdaságért felelős vezetője.

„Az az elképzelés, hogy Ön jelentősen megnövelte a koncentrációt az Egyesült Államok piacán, hatalmas figyelmet keltett, de ez más piacokon is megjelenik” – mondta Oppenheimer. Arra számított, hogy a következő néhány évben a Stoxx 600 vállalat összesített bevételnövekedésének „majdnem mindegyike” a Granoláék motorja lesz.

A Granolas csoport 18 százalékot emelkedett az elmúlt 12 hónapban, ami felülmúlja a Stoxx 600 7,5 százalékos növekedését ugyanebben az időszakban.

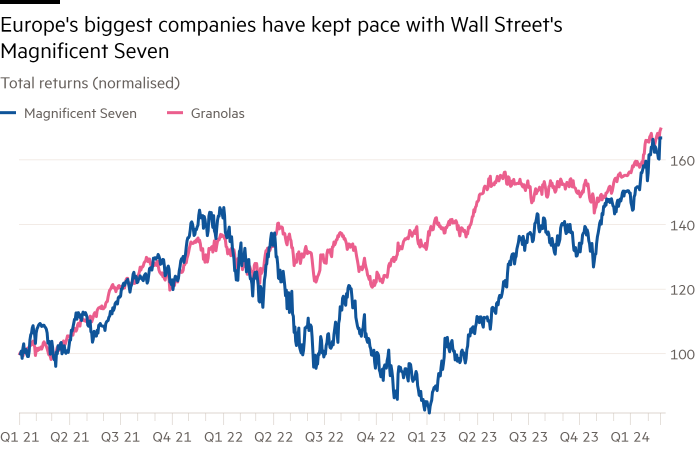

Az elmúlt három évben a Granolák az Egyesült Államok teljesítményével összhangban teljesítettek – az Apple-t, a Microsoftot, az Alphabetet, az Amazont, a Teslát, a Metát és az Nvidiát magában foglaló technológiai részvények csoportja – és sokkal alacsonyabb volatilitás mellett, bár nem tartották a lépést a elmúlt 12 hónap.

A Granolák változatosabbak, mint a Magnificent Seven exkluzív technológiai fókusza. A legjobban teljesítő az elmúlt 12 hónapban a fogyókúra és a cukorbetegség elleni gyógyszerek iránti befektetői lelkesedés fokozta, és 69 százalékos növekedést mutat.

A Granolas részesedése a Stoxx Europe 600 indexben 25 százalékra kúszott fel, megközelítve a Magnificent Seven 28 százalékos súlyát az S&P 500-ban. A körülbelül 3 milliárd dolláros együttes piaci kapitalizációval rendelkező európai csoport azonban eltörpül a mellett. amerikai társai, amelyek együttes értéke körülbelül 13 milliárd dollár.

A Granolák olcsóbbak, mint a Magnificent Seven a nyereség többszörösével, a jövő évi előre jelzett bevétel 20-szorosával kereskednek, szemben a Magnificent Seven 30-szorosával. Mindkét vállalatcsoportról széles körben úgy tekintenek, mint amelyek erős mérleggel és egészséges haszonkulccsal rendelkeznek, és – annak ellenére, hogy az európai vállalatok osztalékra összpontosítanak – a pénzforgalom hasonló hányadát fektetik kutatás-fejlesztésbe és tőkekiadásokba.

Egyes piaci szereplők úgy vélik, hogy túl sok figyelmet fordítanak a legnagyobb vállalatok teljesítményére, rámutatva arra, hogy a főbb indexek már régóta a csúcsok felé hajlanak, és a kisebb részvények gyakran még jobban teljesítenek.

„Az emberek ragaszkodnak ezeknek a cégeknek a méretéhez” – mondta David Souccar, a Vontobel portfóliómenedzsere. „[If] egy kis kapitalizációjú vegyület öt év alatt 50 százalékkal csökken. . . Nem fog akkora értéket teremteni, mint a [Granolas] vagy a Magnificent Seven részvényeit abszolút értékben, de az én hozamom jobb” – mondta.

Az Egyesült Államok a pénzügyi válság óta egyre dominánsabbá vált a globális részvénypiacok között, mivel a nullához közeli kamatlábak megemelték a technológiai csoportok értékelését, és erős profitnövekedés mellett.

Ugyanebben az időszakban a válság utáni szabályozás és az olajárak 2008-as csúcshoz képesti csökkenése megdöntötte az európai tőzsdék nagy részét alkotó bankokat és energiacsoportokat. „Most azonban Európában vannak olyan területek, amelyek nagyon-nagyon jól teljesítenek” – mondta Oppenheimer.

A közelmúltbeli emelkedések hozzájárultak a legnagyobb cégek pozícióinak erősödéséhez a ciklikus és a hosszú lejáratú eszközök rovására elemzők szerint, mivel a bankok óvatosabbak a kisebb, vélhetően kockázatosabb hitelfelvevők hitelezésében.

A legtöbb elemző nem számít arra, hogy az európai és az amerikai piacok hamarosan kevésbé koncentrálódnak. Rámutatnak a passzív, indexkövető alapok térnyerésére, amelyek automatikusan a legnagyobb részvényekbe öntik a pénzt.

A lassuló gazdasági növekedés kárt okozhat a kisebb, gyengébb minőségű vállalatoknak, bár a világgazdaság úgynevezett puha landolása a bikapiac kiszélesedéséhez vezethet.

„Nagyon nehéz trendfordulót látni. A passzív befektetések térnyerése tovább fog duzzadni [megacap stocks] felfelé” – mondta Joachim Klement, a Liberum bróker stratégiai vezetője.

A csúcsindexek azonban sérülékenyek lehetnek, ha a legnagyobb cégek kezdik csalódni a befektetők magas elvárásait – tette hozzá Klement. Amikor az indexes nehézsúlyúak „működésükben felborulnak, akkor a dolgok elég gyorsan elfajulhatnak”.