A befektetők európai luxuscikkek és más, Kínával szembeni kitettségű szektorok készleteit halmozzák fel, és azt hiszik, hogy ezek biztonságosabb módot kínálnak a világ második legnagyobb gazdaságának esetleges fellendüléséből való profitszerzésre, mint ha közvetlenül a gyengélkedő tőzsdére fektetnek be.

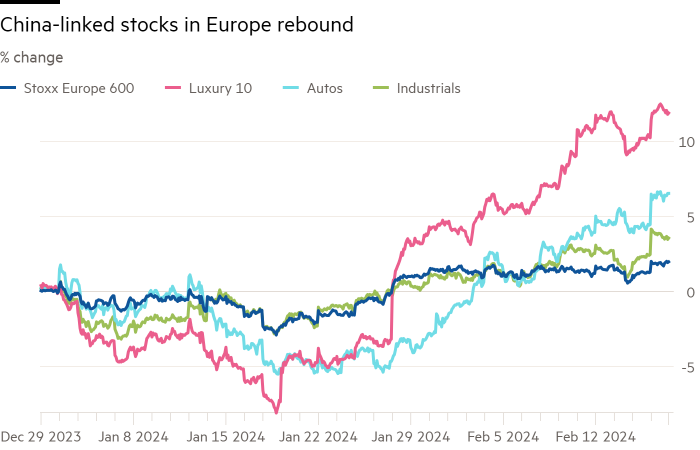

A Stoxx Luxury 10 index – amelynek alkotórészei a Barclays becslései szerint a bevételek körülbelül 26 százaléka Kínából származik – 9,3 százalékot emelkedett idén, jóval megelőzve a Stoxx Europe 600 0,8 százalékos növekedését, amely a Stoxx Europe 600 0,8 százalékos erősödése, amely a Stoxx Europe 600 mutatója. európai tőzsde. Más, Kínának kitett részvényágazatok, például az autógyártók és az egészségügy szintén jobb teljesítményt nyújtottak.

A stratégák szerint vannak olyan korai jelek, amelyek arra utalnak, hogy az elmúlt évtizedek egyik leglassúbb ütemével tavaly nőtt, csapongó kínai gazdaság fellendül. Azonban úgy gondolják, hogy ez a befektetés veszélyes hellyé teszi.

Florian Ielpo, a Lombard Odier Investment Managers makrogazdasági részlegének vezetője szerint az európai részvények „biztonságosabb módot” kínálnak a kínai kitettség elérésére. „Európa legtöbb ágazata profitálhat a kínai javulásból, és ennek a javulásnak még nincs ára.

„Ha nem a strukturális problémáknak, de a ciklikus fellendülésnek akar lenni, akkor az európai részvények a megfelelő út” – tette hozzá.

A Lombard Odier túlsúlyos Európát portfólióiban. Ielpo szerint a luxusrészvények a „nyilvánvaló” befektetési hely, csakúgy, mint az egészségügy, az autógyártók és az ipar.

Az európai luxusrészvényeket az elmúlt hetekben megemelték a nehézsúlyú LVMH és a Hermès bevételei, amelyek meggyőztek néhány kereskedőt arról, hogy az értékeléseket túlzottan lerontották a kínai gazdasággal kapcsolatos szomorúság miatt. Az LVMH részvényei 9,2 százalékot erősödtek idén, míg a Hermès 11,8 százalékot erősödött.

A Hermès vezérigazgatója, Axel Dumas eloszlatta a múlt héten a kínai fogyasztói visszaesés miatti aggodalmakat. Bár azt mondta, hogy legutóbbi országlátogatása alkalmával alacsonyabb bevásárlóközpont-forgalmat észlelt, hozzátette, hogy ez nem tükröződik a cég negyedik negyedéves adataiban.

„Bizonyos esetekben a Kínával kapcsolatos negativitás túlzásba esik” – mondta Emmanuel Cau, a Barclays európai részvénystratégiájának vezetője, amely „elkezdte szelektíven növelni a kínai kitettséget”, különösen az olyan szektorokban, mint a luxus.

A Mercedes-Benz és a Volkswagen autógyártók részvényei – amelyek a Barclays becslései szerint mindkettő nyereségének több mint 30 százaléka Kínából származik – 6,9, illetve 14 százalékot erősödött az év eleje óta.

Kína gazdasága a hivatalos pekingi adatok szerint némileg meghaladja a célt, de még mindig az egyik leglassabb ütem az elmúlt évtizedekben. Egyes közgazdászok úgy vélik, hogy ez a szám túlbecsült lehet, mivel Peking igyekszik eloszlatni az aggodalmakat, miközben az ország továbbra is az ingatlanválsággal és a deflációs kockázatokkal küzd.

Egyes stratégák szerint azonban vannak kezdeti jelek arra, hogy a gazdasági aktivitás élénkülhet.

Az adatok azt mutatják, hogy Kína januárban ketyeg, a nem feldolgozóipari beszerzési menedzser index szeptember óta a legmagasabb szintre emelkedett. A feldolgozóipar tovább csökkent, de az előző hónaphoz képest lassabb ütemben.

A hatóságok a közelmúltban a piaci bizalom erősítése érdekében is fokozták az erőfeszítéseket, az úgynevezett állami kötődésű pénzintézetek pénzt öntöttek a piacra, és szigorították a shortolás korlátozását.

A kínai CSI300 index 43 százalékot zuhant a három évvel ezelőtti mindenkori csúcsához képest, de a közelmúltban a pekingi beavatkozások nyomán erősödni kezdett. A nemzetközi befektetők azonban továbbra is rendkívül óvatosak.

A BNP Paribas hétfőn túlsúlyossá emelte az európai luxusszektort, amely lépés a bank részvénystratégiáért felelős vezetője, Ankit Gheedia szerint „jobb módja a pozicionálásnak Kína számára”, mint a helyi részvények vásárlása vagy az európai iparba való befektetés.

Elemzők szerint a Kínának leginkább kitett európai ágazatok, köztük a luxuscikkek és az ipar is profitálhatnak a más régiókban, különösen az Egyesült Államokban tapasztalható növekedésből, így megóvhatják a befektetőket a meredek veszteségektől, ha a kínai gazdaság romlik.

Tomasz Wieladek, a T Rowe Price befektető közgazdásza szerint „az európai részvények fellendülése diverzifikáltabb tét”, mint a közvetlen befektetés Kínában.

A kínai fellendülésre tett közvetett fogadások abban is segíthetnek a befektetőknek, hogy elkerüljék a Peking és Washington közötti diplomáciai kapcsolatok megromlását – különösen a választások évében, amikor a republikánusok éllovasa, Donald Trump már meredek vámokat javasolt a kínai exportra.

Még azok számára is, akik pesszimistábbak Kínával kapcsolatban, egyes európai részvények még mindig olcsó lehetőséget kínálnak az ország gazdaságának meglepetésszerű fellendülésére.

Gerry Fowler, a UBS európai részvénystratégiájának vezetője továbbra is lehangolóan tartja a kínai kilátásokat, ennek ellenére a bank 2024-es kilátásaiban Európa „nagyon levert” bányászati szektorát részesíti előnyben, amely erősen ki van téve Kínának.

Ez „olcsó, nem szeretett expozíciót kínált [to China] ennek előnyös lenne a felépülés” – mondta Fowler. „Nem számítunk arra, hogy csökkenni fog, de jelentősen emelkedhet” – mondta.