Ingyenesen oldja fel az Editor’s Digest szolgáltatást

Roula Khalaf, az FT szerkesztője kiválasztja kedvenc történeteit ebben a heti hírlevélben.

Az Egyesült Királyság parlamentjének államháztartási bizottsága nemrégiben bírálta a kormányt, amiért nem tudta nyomon követni, hogy jó munkát végez-e hitelfelvételi stratégiájában.

Sajnos a PAC jelentése gyenge szósz. Leginkább azt rója fel a kormánynak, hogy nem tudja felmérni a vitathatatlanul mérhetetlent, miközben kézzelfogható megjegyzéseket tesz a kocasüldők külföldi tulajdonának növekedésével járó kockázatokról.

Ez szégyen, mert az állami hitelfelvételi stratégiák alapos, elemző vizsgálata rendkívül értékes lenne. Mert bár a legtöbb nagy fejlett gazdaság adósságkezelési irodái nem különböznek egymástól az átfogó célok tekintetében, az eredmények meglehetősen eltérőek lehetnek.

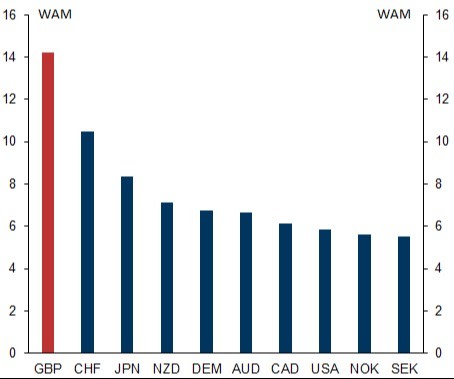

Az Egyesült Királyság jó példa erre, hiszen van legalább egy olyan terület, ahol vitathatatlan nehézsúlyú világbajnok: az államkötvénykészlet súlyozott átlagos lejárata (WAM).

Míg az amerikai kincstári piac WAM-értéke körülbelül hat év, a német Bund-piac pedig körülbelül hét, addig az Egyesült Királyságban a kocak átlagosan 14 év múlva érnek be – kényelmesen megelőzve a második helyezett Svájcot és Japánt.

A diagram az Egyesült Királyság Adósságkezelő Hivatalának új stratégiájából származik (múlt héten tették közzé, a ) előtt. A Goldman-jegyzet az Egyesült Királyságra összpontosít, de tágabb értelemben mindenki számára érdekes, aki kíváncsi a részletekre hogyan a kormányok finanszírozzák magukat – Alphaville egyik kedvenc témája.

Időnként látni fog valakit (általában fedezeti alapok kereskedési típusai) arról, hogyan kellett volna a kormánynak kihasználnia az alacsony kamatozású korszakot, hogy hosszú lejáratú adóssággal árassza el a piacot. Például Stan Druckenmiller tavaly azt mondta, hogy ennek elmulasztása a következő:

Janet Yellen, gondolom azért, mert a politikai rövidlátás vagy bármi más, 2 évet 15 bázisponton bocsátott ki, amikor 10 évet 70 bázisponton, vagy 30 évet 180 bázisponton bocsátott volna ki. Szó szerint azt gondolom, ha visszatérünk Alexander Hamiltonra, ez a legnagyobb baklövés a kincstár történetében. Fogalmam sincs, miért nem szólították fel erre. Nincs joga továbbra is ebben a munkában maradni.

Ez egy meglehetősen bizarr és alapvető félreértést mutatott azzal kapcsolatban, hogy a Kincstár hogyan és miért finanszírozza magát úgy, ahogyan teszi. Az adósságkezelő irodák nem kereskedők, és nem is kell annak lenniük.

Az biztos, hogy minimalizálni akarják a hitelfelvételi költségeket – de túlóra. Ha a befektetők úgy gondolják, hogy a taktikai kibocsátások folyamatosan kiszúrják őket, akkor idővel prémiumot fognak követelni. Bizonyos lejáratok megcélzása kínos lejárati falakhoz és a felfutási kockázatokhoz is vezethet. Ezért szeretne egy szép sima lejárati profilt a hozamgörbe mentén.

Például ezért tette meg Paul Volcker (akkor a Pénzügyminisztériumban) Amerika kötvénykibocsátási stratégiájának sarokkövét, amikor az USA hiánya az 1970-es években duzzadni kezdett. Más kifinomult DMO-k általában hasonló stratégiát követnek.

Ezenkívül az államadósság a legtöbb nagy gazdaságban többféle szerepet játszik. Ez nem éppen hogyan finanszírozzák a kormányok a hiányt. A váltóknak és kötvényeknek szintén óriási szerepük van az egész pénzügyi rendszer működésében, mint Amar Reganti (egykori amerikai DMO-tisztviselő) .

Talán az USA meghosszabbíthatta volna és kellett volna saját WAM-ját 2022 előtt. Az egyik oka annak, hogy 2020-ban a rövid lejáratú kibocsátások a hozamok zuhanása ellenére megugrottak, mert a készpénzszerű adósság eladása a legegyszerűbb módja a kirobbanó költségvetési hiányok gyors finanszírozásának anélkül, hogy emésztési zavarokat okozna. Aztán az adósságplafon harcok kimerítették a készpénzállományát, amelyet ugyanezen okból többnyire rövidebb lejáratú kibocsátással pótolnak. Egyszerűen fogalmazva, a DMO-k hajlamosak sietve rövidíteni, szabadidőben pedig meghosszabbítani a futamidőt.

Ez természetesen nem jelenti azt, hogy a DMO-k soha nem változtatják meg a kölcsönzési keveréket, vagy hogy minden DMO pontosan ugyanazt a stratégiát követi. Amint azt korábban említettük, bár a célok és stratégiák általában nem különböznek egymástól, az eredmények igen.

Például az Egyesült Királyság egyedülállóan hosszú WAM-ja azt jelenti, hogy tette hosszabb ideig bezárja az olcsó árakat, mint az összes többi nagy országban. Másik oldalán,

Annak megállapítására, hogy milyen lehet az optimális kibocsátási összetétel az Egyesült Királyság számára – olyan tényezők alapján, mint a finanszírozási költségek és a volatilitás –, a Goldman közgazdászai, George Cole és Simon Freycenet felépítettek egy modellt, amely az Egyesült Államok, a nagy bankok állandó testülete által évek óta végzett munkán alapul. eszközkezelők, fedezeti alapok kereskedői, akik tanácsot adnak az Egyesült Államok kormányának adósságkibocsátásával kapcsolatban.

Ez a modell azt jelezte, hogy a 3 és 10 év közötti érési idő a legbarackosabb kibocsátási idő, és az Egyesült Királyság számára az optimális WAM csak öt év – radikálisan alacsonyabb, mint az Egyesült Királyság jelenlegi lejárati összetétele.

Eredményeink összhangban vannak a TBAC-modell megállapításaival, és bár modellünket az Egyesült Királyság gazdaságára kalibráltuk, általában más DMO-kra is alkalmazhatók. Ezek az eredmények némileg eltérnek a -tól, ami azt sugallja, hogy a hosszú vég felé torzított kibocsátási stratégiák rendelkeznek a legjobb költség-kockázat kompromisszumos megoldással. Elemzésük azonban nem egy hozamgörbét mozgató makromodellre támaszkodik, hanem egy lefelé hajló hozamgörbe függvénye. Ezzel szemben modellünk lehetővé teszi a hozamgörbe időbeli dinamikus alakulását, ami viszont előretekintő kibocsátási stratégiát tesz lehetővé. A legfontosabb, hogy eredményeink összhangban vannak az Egyesült Királyság DMO legutóbbi viselkedésével, ahol a WAM nőtt a GFC-t követő alacsony és lapos görbék időszakában, majd a közelmúltban csökken, ahogy az arányok növekedtek és a görbék megfordultak.

Figyelemre méltó, hogy ez még akkor is így van, ha az LDI stratégiák folyamatos tőkeáttétel-csökkentése miatt alacsonyabb strukturális keresletet feltételez a hosszú lejáratú aranyozott papírok iránt, de nem foglal magában semmilyen következtetést a linker és a hagyományos kibocsátás optimális keverékéről.

Természetesen nem meglepő, hogy ha egy amerikai modellt választunk, akkor azt tapasztaljuk, hogy az optimális kibocsátási keverék kissé amerikainak tűnik. És ahogy Cole és Freycenet megjegyzi, más megfontolások is szerepet játszanak – például, hogy a hitelminősítő intézetek szerint az Egyesült Királyság szélsőséges WAM-ja nagy erősség.

Az Egyesült Királyság átlagos kibocsátási futamideje azonban már csökken. Ez azt sugallja, hogy az elkövetkező években tovább csökkenhet és kell is. Világosabb és gyakorlatiasabb, mint az alsóházi jelentés.