Ingyenesen oldja fel az Editor’s Digest szolgáltatást

Roula Khalaf, az FT szerkesztője kiválasztja kedvenc történeteit ebben a heti hírlevélben.

A hitelkártyákkal kapcsolatos panaszok száma az Egyesült Királyságban történelmi csúcsot ért el, mivel a fogyasztók tiltakoznak az általuk túlzottan magas hitellimitekkel és kamatokkal szemben.

A Pénzügyi Ombudsman Szolgálat független köztestület pénteken közzétett adatai szerint tavaly októbertől decemberig 5660 panasz érkezett hitelkártyákkal kapcsolatban, ami 76 százalékos növekedés 2022 azonos időszakához képest.

A panaszok közül 3086 a pénzügyi cégek által tapasztalt megfizethetetlen vagy felelőtlen hitelezéssel kapcsolatos.

„Tekintettel arra, hogy sokan küzdenek a jelenlegi gazdasági környezetben, aggasztó a hitelkártya-panaszok ilyen jelentős növekedése” – mondta Abby Thomas, az FOS vezérigazgatója.

„A jelentős összegű tartozás megterhelő lehet, és fontos, hogy a fogyasztókat tisztességesen és átláthatóan kezeljék a pénzügyi szolgáltatók.”

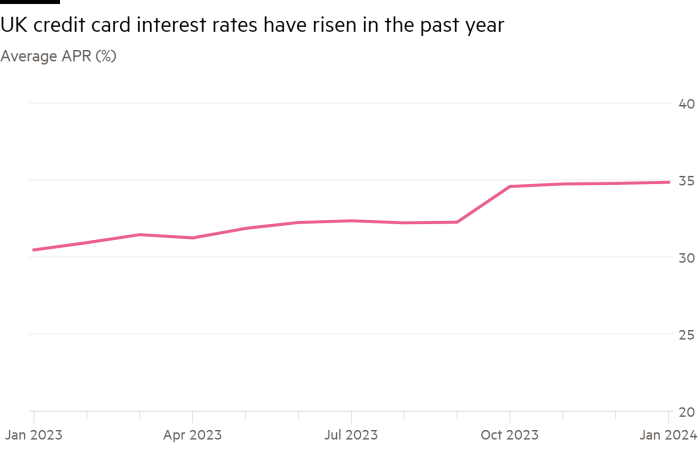

Amióta a Bank of England 2021 decemberében megkezdte a kamatemelést a megugró infláció megfékezésére, egyre több fogyasztó vállalt hitelkártya-tartozást, és sokaknál a felszámított kamat meredeken emelkedett, mivel az gyakran a BoE-kamathoz kötődik.

A Money.co.uk ár-összehasonlító webhely szerint az Egyesült Királyságban mintegy 33,8 millió felnőtt, azaz 64 százalékuk rendelkezik legalább egy hitelkártyával. A Bank of England adatai szerint a hitelkártya-hitelek száma a 2023. decemberi 300 millió fontról 2024. januárra 900 millió fontra nőtt. A The Money Charity szerint a kintlévőségek 9,2 százalékkal nőttek 2023-hoz képest.

A UK Finance kereskedelmi szervezet szerint 2023 novemberében a fennálló egyenlegek 49,5 százaléka kamatozott.

A Moneyfacts, a pénzügyi adatokkal foglalkozó cég szerint 2024 februárjában az átlagos éves százalékos kamatláb (THM) 34,7 százalék volt, szemben a 2021 decemberi 26,2 százalékkal.

„A hitelkártyák kamatai magasabbak, a 0 százalékos ajánlatok pedig rövidebbek, mint az elmúlt években, így a fogyasztóknak többet kell fizetniük, és kevesebb idejük van az adósságok kamatmentes törlesztésére” – mondta Rachel Springall, a Moneyfacts pénzügyi szakértője.

Michelle Stevens, a Finder.com összehasonlító webhely pénzügyi szakértője szerint a jutalomkártyák és az utazási hitelkártyák esetében tapasztalható a legnagyobb ugrás, a jutalomkártyák átlagos THM-je a 2023. januári 37 százalékról 2024. januárra 43 százalékra ugrott.

Stevens azt is megjegyezte, hogy az ügyfelek csak mintegy felének ajánlották a reprezentatív meghirdetett árat, míg a többieknek anyagi helyzetüktől függően magasabb THM-et.

Egyes szakértők azonban azt mondták, hogy a magasabb hitelkártya-kamatláb nem lehet alapot a jogos panaszra.

„Ez szerepelni fog a bank feltételeiben, de az emberek egyszerűen nem szoktak az elmúlt 18 hónapban tapasztalt kamatemelésekhez” – mondta Andrew Hagger, a MoneyComms személyi pénzügyi szakértője.

„Az emberek is igényelhetnek kártyát, és visszautasíthatják őket, ha a hitelválságban romlik a helyzetük, és a bankok szigorítják a kritériumokat.”

Kevesebb 0 százalékos ajánlat is elérhető, a bevezető vásárlási ajánlatok száma 2021 decembere óta 62-ről 58-ra esett vissza.

A fogyasztókat a 0 százalékos átutalási ügyletek is kifoghatják.

„0 százalékos egyenleg átutalása esetén a megadott kezdeti limit rendben lehetett a 0 százalékos időszakban, de ennek végén megfizethetetlenné vált. Ezekben az esetekben az ombudsman a felszámított kamatot visszatérítheti” – mondta Sara Williams, a Debt Camel tanácsadó szolgálat munkatársa.