Ez a cikk a Chris Giles on Central Banks hírlevelünk helyszíni változata. hogy a hírlevél minden kedden egyenesen a postaládájába kerüljön

Köszönöm, hogy ilyen hozzáértően kommentáltad. Az alábbiakban összegyűjtöttem néhány választ, amelyek többsége arra a következtetésre jutott, hogy a gazdasági modellező kolbászgyár belseje elég csúnya volt. Ezen a héten áttekintem a gazdasági forgatókönyveket. Ezek az elmúlt években a jegybankok által tapasztalt előrejelzési nehézségek ellenszerét ígérik. Talán észreveszi, hogy vannak fenntartásaim. Örülnék a gondolataidnak. Küldj e-mailt:

Előrejelzések vs forgatókönyvek

Egy sajátos bogármackóm akkor fordul elő, amikor a tisztviselők képet festenek a jövőről, és azt mondják: „Ez egy forgatókönyv, nem pedig előrejelzés.” Amint azt rövidesen elmagyarázom, ez szinte minden esetben különbség nélküli megkülönböztetés. Ami még rosszabb, a megkülönböztetésnek általában az a konkrét célja, hogy a központi bankár elhárítsa az elszámoltathatóságát az elemzési vagy ítéleti hibákért. Végső soron az állami tisztviselőket csúszósnak tűnik, és aláássa a fontos gazdasági intézményekbe vetett bizalmat.

Az ilyen nézetek alapján meg fogja érteni, hogy a fülem hegyes volt, amikor a Bank of England kormányzója, Andrew Bailey a múlt héten az Egyesült Királyság parlamenti képviselőihez fordult. Elmondta, hogy a Federal Reserve korábbi elnöke, Ben Bernanke az előrejelzésekkel kapcsolatban aktívan keresi a forgatókönyvek nagyobb szerepét a jövőbeli BoE elemzésben, döntéshozatalban és kommunikációban.

„Ha többet használnánk forgatókönyveket – más szóval egy előrejelzés körüli forgatókönyveket mutatnánk be –, az segítene?”

Bailey jó kérdést tett fel. A forgatókönyvekre való összpontosítás egyre nagyobb népszerűségnek örvend a központi bankárok körében, valamint egyesek körében, különösen a járvány idején.

Mielőtt elemezhetnénk az előnyöket és hátrányokat, egy rövid kitérőre van szükségünk az előrejelzések és a forgatókönyvek közötti különbségekben. A jegybankárok gyakran aggódnak amiatt, hogy a közvélemény azt hiszi, hogy előrejelzéseik feltétel nélküliek, és hasonlóak ahhoz, hogy „holnap keleten felkel a nap”. Valójában minden gazdasági előrejelzés feltételes, és sok egyéb mellett a kamatlábak pályájára, az energiaárakra, a bel- és nemzetközi politika helyzetére, valamint a fiskális politikára vonatkozó feltevések sorozatától függ.

Abban a pillanatban azonban, amikor egy előrejelzés feltételes, az csak egy forgatókönyv, amely bizonyos feltételezéseket tartalmaz. Nincs különbség. Fogalmilag ez is ugyanaz, mint tealevelek, ráncok a tenyereden vagy csillagjegyed alapján látni a jövőt. Ezek is feltételes előrejelzések (bár az alapul szolgáló modelleket nem nagyon szeretem). A központi bankárokkal ellentétben úgy gondolom, hogy a közvélemény elég jól megérti a feltételes előrejelzéseket, és a nyelvezet úgy fejlődött, hogy ezt a jelentést egészen konkrétan közvetítse. Ha azt kiabálom, hogy „olvasd el a tealeveleket”, akkor tudod, hogy azzal vádollak, hogy nem nézted megfelelően a bizonyítékokat.

Elég volt ebből a kitérőből. Néhány erős érv szól amellett, hogy a szokásos előrejelzések mellett forgatókönyveket is használjunk. Az első felhasználási eset akkor merül fel, amikor el akarja játszani a gondolatkísérletet, „milyen feltételeknek kell teljesülniük ahhoz, hogy valami megtörténjen?” A Nemzetközi Fizetések Bankja 2022-ben különösen hatékony volt ebben, felvázolva, hogy minek kell történnie az egyensúlyhoz. A monetáris politika szempontjából mindig érdemes elgondolkodni, minek kell történnie ahhoz, hogy például egy magas vagy alacsony kamatozású világba kerüljön.

A forgatókönyvek másik felhasználási módja a gyökeresen eltérő kondicionálási feltevések vizsgálata. A világjárvány idején hasznos volt megvizsgálni a valószínű gazdasági helyzetet olyan forgatókönyvek szerint, mint „elérhetővé válik az oltás” és „új halálos Covid-változatok jelennek meg”. Ezek merőben eltérő irányelveket írnak elő, amint azt Michael Bordo, Andrew Levin és Mickey Levy 2020 júniusában kiemelte.

A harmadik fontos felhasználási eset a központi bankok kormányokkal való kényes kapcsolatából adódik. A monetáris politikai tisztviselőknek általában a meglévő fiskális politikára kell alapozniuk fő előrejelzéseiket, mivel minden más azt sugallja, hogy másodszor találgatták megválasztott politikusokat. Ami azonban alkalmanként lehetséges, az egy másfajta fiskális politikán alapuló alternatív forgatókönyv lenne. „Mi történik az inflációval, ha az Egyesült Államok kormánya nem engedi, hogy 2025-ben lejárjanak a 2017-es adócsökkentések?” Ez érdekes és releváns választ adhat. Alternatív megoldásként szolgálhat annak bemutatására, hogy a monetáris politikai következmények triviálisak.

A negyedik felhasználási eset akkor merül fel, ha rutinszerűbb alternatívákat veszünk figyelembe, például mi a különbség aközött, hogy feltételezzük, hogy az energiaárak a jövő piaci görbéjét követik, vagy valami más. Philip Lane, az Európai Központi Bank vezető közgazdásza azt mondta, hogy az ukrajnai háború például 2022 márciusában segített az EKB gondolkodásának kialakításában.

De végül is szkeptikus vagyok azzal kapcsolatban, hogy a központi banki fő előrejelzési forgatókönyvek köré alternatív forgatókönyveket építsünk – akár magán, akár állami fogyasztásra – milyen transzformációs értéket képviselek.

A múlt héten beszéltem erről Martin Weale professzorral, a BoE külső monetáris politikai bizottságának korábbi tagjával. Azt mondta, nagyon érdekes volt megvizsgálni a különböző forgatókönyveket és azok monetáris politikára gyakorolt hatásait. Hozzátette, hogy a politika meghatározásánál a probléma az volt, hogy „tudnod kell, melyik forgatókönyvben állsz”, hogy képet kapj a kamatokról, így nem adnak több útmutatást, mint a normál előrejelzések.

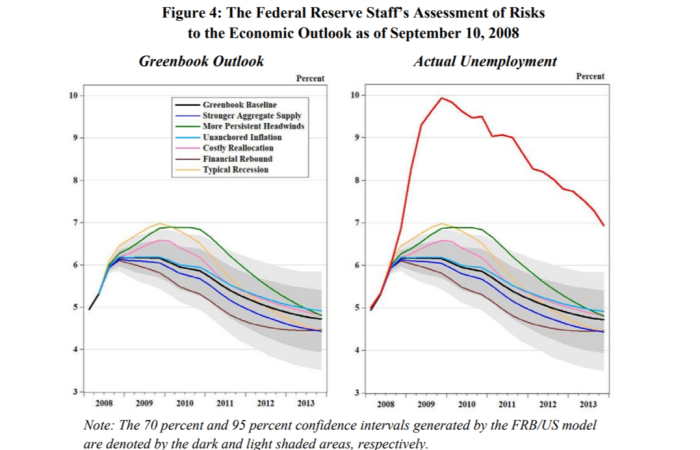

Emellett a gazdasági modellek hajlamosak elég gyorsan valamiféle rendbe hozni a világot. Ezt jól szemlélteti, ha megvizsgáljuk a Fed 2008. szeptemberi forgatókönyvét a „zöldkönyvében”, amely öt év utólag jelenik meg. Ahogy a Bordo, Levin és Levy alábbi diagramja mutatja, a Fed által a Lehman Brothers összeomlásakor modellezett munkanélküliségi forgatókönyvek egyike sem volt elég komoly, összehasonlítva az Egyesült Államok 2008 utáni tényleges munkanélküliségével (vörös vonal).

Harmadik fenntartásom az, hogy a központi bankok valószínűleg nem fognak olyan forgatókönyveket használni, amelyekben a legértékesebbek lehetnek a lehetséges fiskális politikai lépések vizsgálatában, és a legvalószínűbb, hogy eszközként használják fel elemzéseik és döntéseik elszámoltathatóságának minimalizálására. Még ha a világ különbözött is a jegybanki előrejelzésekben megfogalmazott kondicionáló feltevésektől, jogos megkérdőjelezni tetteik és gondolkodásukat.

Nagyon releváns forgatókönyv

Már nem számoltam, hányszor hallottam a központi bankárokat azt mondani, hogy óvatosnak kell lenniük az inflációval kapcsolatban, mert az energiaárak ismét emelkedhetnek. Ez egy ésszerű forgatókönyv, amelyen el kell gondolkodni. Jobb lenne azonban, ha az európai jegybankárok is alaposan megkérdőjeleznék, mi történik, ha az energiaárak tovább esnek, ahogy október közepe óta. A grafikonon látható, hogy az európai határidős földgázügyletek esése fontos és jelentős. Ha rákattint és fellép az internetre, válthat a brit és az európai nagykereskedelmi árak között.

Bernanke és Blanchard újralátogatása

Hatalmas postacsomagot kaptam a nagy infláció okairól Olivier Blanchard és Ben Bernanke által kidolgozott keretrendszer segítségével. Egyesek, például Erik Nielsen, az UniCredit tanácsadója szerint az eredmények azt mutatják, hogy az EKB emelte a kamatot, mivel a kezdeti inflációs feltételek gyengék voltak.

Mások kevésbé összpontosítottak az eredményekre, mint a becslési módszertanra. Paul Donovan a UBS-nél attól tartott, hogy valójában nem a szűkös munkaerőpiacról, hanem a járvány utáni speciális tényezőkről volt szó. A modell potenciálisan helytelen eredményeket adott, mondta. Stefan Hofrichter az Allianznál bírálta a fiskális és különösen a monetáris ösztönzők hiányát, mint potenciális inflációs hajtóerőt a modellezésben.

A legátfogóbb válasz Marco Casiraghi és Krishna Guha az Evercore ISI-től érkezett, akik lemásolták a Bernanke Blanchard modellt az Egyesült Államokban (a kódot a szerzőktől kapták), és eljátszották a feltételezéseket. Legfontosabb következtetésük az, hogy a modell meglehetősen érzékeny a felhasznált pontos feltevésekre. Azzal érvelnek, hogy a valószínűbb alternatív specifikációk egészen más politikai következtetést adnak. Ahelyett, hogy az infláció visszaszorításához a kereslet gyengesége és a magasabb munkanélküliség lenne szükséges, ugyanazon modell eltérő specifikációjával ellenkező eredmények is lehetségesek.

Donovanhoz hasonlóan attól tartanak, hogy az üresedési ráta nem a legjobb mérőszáma a szűkös munkaerőpiacnak az Egyesült Államokban, és nagyon eltérő eredményeket érnek el a következő interaktív diagramon látható kilépési arány használatával. Ha e-mailben olvas, kattintson a diagramra az interaktív online megtekintéséhez.

Amit olvastam és néztem

-

Fejlett gazdaság – fejezi be kollégám, Valentina Romei az OECD-adatok elemzése után. Jó hír, ha aggódik a bankrendszer törékenysége miatt. Rossz hír, ha aggódik a lakhatás megfizethetősége miatt

-

Egyáltalán nem meglepő, hogy a jegybankok a magasabb kamatkörnyezetben nagy veszteségeket szenvednek el a mennyiségi lazítási programokból. Múlt héten láttuk és beszámoltunk. Ezek valódi államháztartási veszteségek a konszolidált közszféra számára, amelyeket főként a kereskedelmi bankok aratnak, bár a legtöbb ország mást szeretne tenni.

-

Larry Summers, a Harvard Egyetem munkatársa, aki soha nem kerülheti el a törmeléket, bekapcsolódott abba a vitába, hogy az Egyesült Államok közvéleménye miért tűnik ennyire ellenszenvesnek az erős gazdasággal kapcsolatban. Az emberek nem szeretik a magas hitelfelvételi költségeket – fejezte be társszerzője

-

A BoE egykori tisztviselője, David Bholat meggyőzően érvel amellett, hogy az Egyesült Királyságban a központi banki digitális valuta tervezete „””-t hoz létre. Nem fizet kamatot, nem akadályozza meg a magánszektor megfigyelését, nem lesz névtelen vagy biztonságosabb, mint a meglévő digitális fizetési mechanizmusok

-

Múlt heti rovatomban a következővel foglalkozom: a növekvő relatív foglalkoztatás, amelyet a termelékenység gyengülése ellensúlyoz. Ennek megoldásához strukturális reformra és támogató makrokörnyezetre is szükség van

Egy diagram, ami számít

Csütörtökön ne lepődjön meg, ha az amerikai infláció, amelyet a személyes fogyasztási kiadások alapvető deflátora (a Fed prioritásként kezel) mér, „meglepő”. A konszenzusos várakozás szerint a januári havi emelkedés 0,4 százalék lesz, ami megegyezik a fogyasztói árindex pár héttel ezelőtti havi emelkedésével. De míg a PCE valamivel kevésbé emelkedik, a CPI-hez viszonyított kimenetelek változékonysága sokkal nagyobb lett a világjárvány óta. Nem azt javaslom, hogy sokkal alacsonyabb lesz, de az utóbbi időben sok meglepetés ért.

Önnek ajánlott hírlevelek

Ingyen ebéd — Útmutatója a globális gazdaságpolitikai vitához. Regisztrálj

Üzleti titok — Kötelező olvasmány a nemzetközi kereskedelem és a globalizáció változó arcáról. Regisztrálj