Ez a cikk az Unhedged hírlevelünk helyszíni változata. Iratkozzon fel, hogy a hírlevelet minden hétköznap közvetlenül a postaládájába küldje

Jó reggelt kívánok. Kate Duguid vagyok New Yorkban; köszönöm, hogy visszatérhetek Unhedged vendéglátóhoz, amíg Rob nincs. Soha nem jó ötlet a következő lépése lenni, de íme.

Először is az Nvidia. A chipgyártó részvényei a tegnapi bevételek elé süllyedtek, talán azon a gondolaton, hogy túl nehéz lenne felülmúlni a befektetők egekig magas elvárásait. De nem! Az Nvidia becsléseket fújt ki a vízből. Részvénye 9 százalékot erősödött az utópiaci kereskedésben. Ha a negatív oldalakat keresi, az intelligens részvényekkel foglalkozó tudósítónk, Nick Megaw megjegyzi, hogy a kínai eladások továbbra is kihívást jelentenek, mivel az exportszabályok arra kényszerítették a vállalatot, hogy visszalépjen a régióban. De egyelőre úgy tűnik, hogy ez nem elég, ha máshol ellensúlyozza a lefújási számokat.

A dicsérő dalokat a címre lehet küldeni. Minden panasz a .

A Fed valószínűleg nem emel újra kamatokat

Banán az a mondás, hogy a Federal Reserve kamatemelhetne ebben a ciklusban? Másképp fogalmazva, hajlandó vagyok banánnak nevezni?

A múlt heti interjúban a közgazdász azt mondta, hogy a tartós inflációs nyomás miatt „értelmes” esély van arra, hogy a Fed következő lépése a kamatemelés lesz – 15 százalék körülire tette az esélyt. „A legrosszabb, amit tehet, ha az orvos antibiotikumot ír fel Önnek, ha befejezi a kúra egy részét, jobban érzi magát, és lemond az antibiotikumokról” – mondta Summers.

Ez nem csak Summers. A Bloomberg az interjút egy „” című nagy darabbal követte. Mark Nash, aki a Jupiter Asset Management abszolút hozamú makroalapját kezeli, azt mondta a Bloombergnek, hogy 20 százalékra teszi az esélyt.

(Megjegyzés a 15 százalékos esélyről – ez ugyanannyi esélye van egy NFL-rúgónak, hogy kihagyjon egy 37 yardos mezőnygólt, de az esély arra is, hogy Donald Trump megnyerje a 2016-os választást.)

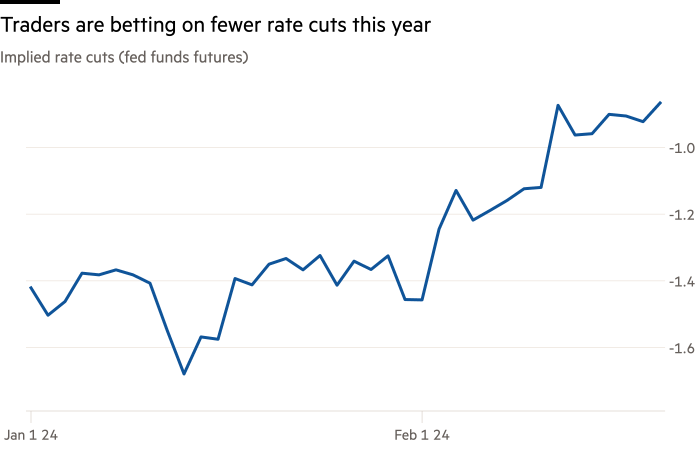

Summers érvelése közvetlenül azután hangzik el, hogy egy nagy piaci újragondolja, hogy merre haladnak az árfolyamok. Január elején a határidős piac hat negyedpontos csökkentést árazott. Ezek a piaci várakozások mindig ellentmondtak a Fed saját előrejelzéseinek, de a kereskedők az infláció idei gyors lelassulására tippeltek – ahogy azt a hátulján láthattuk. 2023 fele. Január óta kicsit változott a makrokép. Az infláció lassabban esik a vártnál és a munkaerőpiacon. Ez a Fed-elnök, Jay Powell egyértelmű jelzésein felül áll, miszerint a Fed időt vesz igénybe a vágás előtt. Így a kamatláb kereskedők visszafogták várakozásaikat. Ma három-négy csökkentést áraznak be, nem márciustól, hanem júniustól:

A piaci várakozások most sokkal jobban összhangban vannak a Fed saját gondolkodásával. A jegybank decemberi előrejelzései szerint az átlagos hivatalos előrejelzés három csökkentést prognosztizált 2024-ben, ezt Powell megismételte a bank januári ülésén, majd a CBS-nek adott februári interjúban. 60 perc.

A némileg inflációsabb gazdasági képet a piaci kamatvárakozások trendjével kombinálva van-e értelme az emelkedés esélyére fogadni? Nem hiszem.

Kezdje Summers érvelésével. Leginkább a januári fogyasztói árindex-adatokat idézte, amelyek nagyon népszerűek voltak. Az összinfláció a vártnál kevésbé hűlt le, így az éves összevetési ráta 3,1 százalékon maradt. A maginfláció 3,9 százalékon stagnált. A nyár különösen a „szupercore”-ra (nem menhelyi szolgáltatásokra) és a tulajdonosok egyenértékű bérleti díjára összpontosított, amely éves szinten 7 százalékkal emelkedett januárban.

Bár elismerte, hogy csak egy hónapnyi adatról van szó, Summers szerint a fogyasztói árindexek egy „mini paradigmaváltást” is jelezhetnek. De ez túlzásnak tűnik, vagy legalábbis túl korai megmondani. Azon a napon, amikor ez megtörtént, Ethan, miért vegyük sóhajtva az adatokat: az inflációs várakozások nyugodtnak tűnnek, az OER-ugrás zajosnak tűnik, a januári inflációs adatok pedig általában csapnivalóak. Joggal feltételezhető, hogy a februári adatok kissé hűvösebbek lesznek.

Igen, a részvény- és kötvénypiacok rosszul vették az inflációs adatokat. Ez azonban kevésbé beszél magáról az adatokról, mint a piacokra beárazott dezinfláció és kamatcsökkentési optimizmus mértékéről. Meghan Swiber, a Bank of America amerikai kamatláb-stratégája alábbi diagramja azt mutatja, hogy a Fed várakozásaival szemben mennyire volt kiakadva a piac. A piaci Fed várakozások szakadása csak a válság korábbi pillanataiban (2020. március, a Szilícium-völgy Bank miniválsága) vagy a monetáris politikai fordulatok idején volt ilyen széles:

A Fed semmi jele annak, hogy kamatemelésre számítana az idén. A Fed januári ülése, amelyet szerdán tettek közzé, azt mutatta, hogy a tisztviselők „nagyon odafigyelnek” az inflációs kockázatokra, és óvakodnak a kamat túl gyors csökkentésétől. Az élénk részvény- és hitelpiacok fokozzák a Fed óvatosságát: „több résztvevő említette annak kockázatát, hogy a pénzügyi feltételek a megfelelőnél kevésbé korlátozóak vagy azzá válhatnak, ami indokolatlan lendületet adhat az aggregált keresletnek, és az infláció előrehaladásának megtorpanásához vezethet.” De mindezen fenntartások ellenére a Fed továbbra is csak kamatcsökkentésről beszél.

„Az esélye egy közvetlen emelésnek nehéz, mert a Fed-nek jelentősen fel kell gyorsulnia a maginflációs lendületben” – mondta Gennadiy Goldberg, a TD Securities amerikai kamatstratégiáért felelős vezetője. Fontos megjegyezni, hogy a Fed csak bizonyos típusú inflációt tud befolyásolni. Bármilyen újragyorsulásnak valószínűleg a maginflációban kellene bekövetkeznie – azaz a magasabb energiaárak figyelmen kívül hagyásával –, és túlzottan erős keresletet kell tükröznie. Előfordulhat, hogy az ellátási lánc vicsorgása nem számít.

És még a maginfláció újbóli felgyorsulása esetén is előfordulhat, hogy a Fed nem emel kamatot.

A piacok kellőképpen all-in vannak az idei évben a csökkentésekkel kapcsolatban, hogy azok teljesítésének elmulasztása „mérgező” lenne – mondta Goldberg. Drámai átárazást kaphat: a részvénypiacok felpörgetése, a vállalati hitelfelárak bővülése, a sokkal szigorúbb pénzügyi feltételek. Ez a Fed nagy részét megtenné érte. „Csak úgy, hogy szinten tartjuk az árfolyamokat [today’s] 5,5 százalék, a Fed tisztességes szigorítást hajtana végre” – mondta Goldberg. Ez a legerősebb pont az emeléssel szemben: miért van rájuk szükség?

Az újbóli szigorításhoz valószínűleg azt kellene látnunk, hogy az Egyesült Államok munkaerőpiaca jobban felmelegszik. A munkaerőpiacnak a kereslet-kínálat jobb egyensúlya felé mutató tendenciája, amelyet Powell minden közelmúltbeli találkozóján emlegetett, valószínűleg nemcsak megtorpanna, hanem meg is fordulna. Ez megváltoztatná a Fed számítását. Ahelyett, hogy kettős mandátumának kétoldalú kockázataival szembesülne, a magasabb munkanélküliség kockázata csökkenni kezdene. A 2022-es évhez hasonlóan az inflációellenes mód is beindulna.

Tehát a banán idei kamatemelésén gondolkodik? Nem; ez igazi farokkockázat. De Summers 15 százalékos valószínűsége túl magasnak tűnik. Korai „mini paradigmaváltásokról” beszélni. A piacok reálisabban árazzák be a végkockázatot: negyedpontos kamatemelkedés 2024-ben – ez közelebb van a drogteszthez, mint egy 37 yardos mezőnygól elmulasztásához.

Egy jó olvasmány

a fent említett Nick Megaw, az Nvidia-kapcsolt részvényekkel folytatott zűrzavaros kereskedésről, jó olvasmány Önnek és az életében az értékpapír-szabályozónak.

FT Nem fedezett podcast

Nem tudsz betelni az Unhedgeddel? Hallgassa meg az Ethan Wu és Katie Martin által vezetett műsort, és hetente kétszer 15 percben belemerülhet a legfrissebb piaci hírekbe és pénzügyi hírekbe. Olvassa el a hírlevél korábbi kiadásait.

Önnek ajánlott hírlevelek

Mocsári jegyzetek — Szakértői betekintés a pénz és a hatalom metszéspontjába az Egyesült Államok politikájában. Regisztrálj

Due Diligence — Legjobb történetek a vállalati pénzügyek világából. Regisztrálj