A Nubank azt a célt tűzte ki maga elé, hogy Latin-Amerika legnagyobb pénzügyi szolgáltató csoportja legyen, mivel a 44 milliárd dollár értékű digitális hitelező az előrejelzések szerint eléri az 1 milliárd dolláros éves nyereséget.

David Vélez vezérigazgató a Financial Timesnak elmondta, hogy az általa körülbelül egy évtizede Brazíliában elindított cég ügyfélszámát tekintve a régió legnagyobb üzletévé válhat a szektorban, Mexikóban és Kolumbiában pedig terjeszkedik.

„Azt hiszem, ez végül megtörténik” – mondta a 42 éves kolumbiai. „Most az első ötben vagyunk. Látunk egy utat afelé, hogy több évtizeden keresztül Latin-Amerika vezető pénzintézetévé és a világ egyik vezető pénzintézetévé váljunk.”

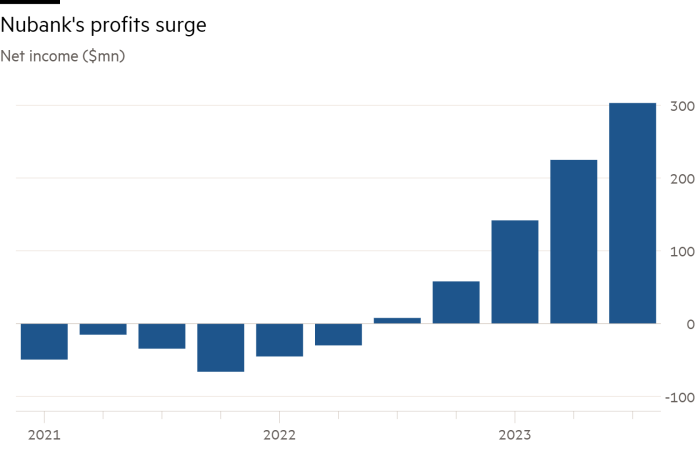

Miután a veszteség 2022-ben 9,1 millió dollárra csökkent, a részvényelemzők előrejelzése szerint a pénzügyi technológiai csoport ebben a hónapban 1 milliárd dollár éves nettó bevételt jelent 2023-ban.

„Ez az első alkalom, hogy egy nyugati neobank eléri ezt a mérföldkövet, tehát bizalmat kell adnia a társaknak és a befektetőknek abban, hogy mit lehet elérni” – mondta Christoph Stegmeier, a Simon-Kucher & Partners vezetési tanácsadó cégtől.

A brazil bankszektor felrázása után, amely hagyományosan olyan alapvető szolgáltatásokért számolt fel, mint a számlák és a pénzátutalások, a vállalat következő nagy tétje Mexikó.

Az észak-amerikai ország „megvan a potenciálja, hogy olyan fontossá váljon számunkra, mint Brazília” – mondta Vélez, nagy, csaknem 130 milliós lakosságára és magasabb egy főre jutó jövedelmére hivatkozva. A CNBV szabályozó hatóság szerint a felnőttek több mint fele nem rendelkezik bankszámlával.

„A pénzügyi szolgáltatások penetrációja Mexikóban jóval alacsonyabb, mint Brazíliában” – tette hozzá a kolumbiai vállalkozó.

Ez nem a kereslet, hanem a kínálat kérdése – érvelt, az ország megrögzött hitelezőit célozva meg.

„[It’s] egy kialakult oligopólium, amely rendkívül konzervatív volt, nem akar kockázatot vállalni, és elhitette [it can] a fogyasztókat hibáztatja, és ne önmagukat.”

A Nubank nulla díjas hitelkártyaként kezdte, amelyet egy mobilalkalmazás kezel, és a gyors növekedés révén teljes körű szolgáltatást nyújtó banki kínálattá bővült, a folyószámláktól a befektetésekig és a biztosításig minden. Ma 90 millió felhasználóval büszkélkedhet, akiknek többsége hazájában van.

Bár még mindig kisebbek, mint a regionális inkumbensek, mint például a brazil állami tulajdonú Caixa Econômica Federal, amelynek körülbelül 150 millió ügyfele van, a fióktelep nélküli pénzügyi technológiai csoport azt állítja, hogy havonta körülbelül 1 millió ügyféllel bővül.

A São Paulo-i székhelyű fintech 2021 végén New Yorkban lebegett, közvetlenül azelőtt, hogy a tágabb értelemben vett technológiai szektor értékelései visszaestek.

A Nu Holdings részvényei, ahogy a tőzsdén jegyzett társaság hivatalosan ismert, több mint 80 százalékkal nőtt az elmúlt 12 hónapban, ami éppen a 9 dolláros kezdeti nyilvános jegyzési ára fölé emelkedett. A részvényesek közé tartozik a SoftBank és a Warren Buffett-féle Berkshire Hathaway.

A harmadik negyedévben 300 millió dollár feletti nettó nyereséggel a Nubank évesített tőkearányos megtérülése – amely a banki szektor kulcsfontosságú jövedelmezőségi mutatója – 21 százalék volt az adott időszakban. „Ez valóban az egyik legjövedelmezőbb pénzintézetté tesz bennünket Latin-Amerikában” – mondta Vélez.

A kihívó banknak azonban meg kell szakadnia, hogy megismételje brazil sikerét Mexikóban, ahol számos iparágat oligopóliumok uralnak, és óvatos szabályozókkal rendelkeznek.

Mexikó lassú digitalizációját és a készpénz iránti erős preferenciát az egyik agytröszt „rejtvénynek” nevezte. A belépés óta eltelt négy év alatt a Nu Mexikó egyik legnagyobb kártyakibocsátójává nőtte ki magát, és a vállalat szerint 5,5 millió ügyfele van.

Hitelállománya valamivel több mint 1 százalékkal nőtt a szeptembert megelőző hat hónapban, értékben pedig a hitelkártya-piaci részesedése alig haladja meg a 2 százalékot a hatósági adatok szerint. „Időnként szünetet tartunk, hogy új hitelmodelleket indítsunk el” – mondta a vezérigazgató. „Hosszabb időn keresztül azt fogja látni, hogy továbbra is jelentős piaci részesedést szerezünk.”

A bankszektor bennfentesei azt mondják, hogy Mexikóban nehéz nagy nyereséget elérni tömegpiaci hitelkártyákon a magas nemteljesítési ráták és az alacsony értékű, szórványos használat miatt. A kártyakibocsátóknak napokon belül vissza kell fizetniük a kiskereskedőknek, szemben Brazíliában 30 napon belül.

A Nu nemteljesítési aránya Mexikóban magasabb, mint társai átlaga, amit a vállalat a nagyszámú első kártyás vásárlójának tulajdonít. A betétekre 15 százalékos éves hozamot kínál.

„Ha ők [Nu] sikerül kalibrálni az általuk vállalt további kockázatokat azzal a magasabb haszonnal, amelyet ezzel az új ügyfélbázissal elérhetnek, ez működhet, ez kérdés, ezt még senki sem csinálta nagy léptékben” – mondta Guillermo Ortiz volt kormányzó. a mexikói központi bank tagja és a brazil BTG Pactual befektetési bank igazgatótanácsának tagja.

Vélez szerint bár a Nubank egyelőre arra a három piacra összpontosít, ahol működik – Brazíliára, Mexikóra és Kolumbiára –, de új területekre is be kíván lépni Latin-Amerikában és azon túl is.

Ez végül az Egyesült Államokat is magában foglalhatja – tette hozzá. A Nubank nemrégiben elindított egy szolgáltatást, amellyel mexikói ügyfelei átutalásokat kaphatnak onnan.

„Érdekes lehetőség lehet, különös tekintettel arra, hogy az Egyesült Államokban magas a latin demográfiai arány” – mondta az ügyvezető.

Pedro Leduc, az Itaú BBA elemzője szerint a piaci várakozások szerint a Nu 2024-ben eléri a 30 százalékos tőkearányos megtérülést, ez lesz a legjövedelmezőbb nagy fogyasztói bank Latin-Amerikában.

De azt állította, hogy több szolgáltatást kell a gazdagabb brazíliai szegmensekhez igazítani, ahol minden második felnőttet bankkal lát el.

„Továbbra növekedni és többet nyerni [market] meg kell kezdeniük a termékeik személyre szabását, hogy jobban kiszolgálják a magasabb jövedelmű ügyfeleket. Ez jelenti számukra a nagy kihívást 2024-ben.”

Vélez elmondta, hogy ez már prioritást élvez, példaként az alkalmazottak bérhitelét és a prémium kártyát pénzvisszatérítéssel.

„A latin-amerikai banki tevékenység egymilliárd dolláros piaci kapitalizációs lehetőség” – tette hozzá. „Piacvezetők vagyunk”